請注意:就目前看過的分享實例,凡是非於報稅年度翌年申報的退稅,即使正確設定Direct Deposit,IRS仍是採取寄支票的方式退稅。所以,不想處理紙本支票的話,請逐年按時報稅。順帶一提,嘉信可以接受外國人使用APP拍照存入個人支票,也很方便。

目前可以接受退稅直接存入

(Direct Deposit) 的券商,一般有兩種管道。

一種是專門作為

Direct Deposit的虛擬帳號,此帳號只能接受ACH資金存入之用。目前提供此一服務的券商包括

TD Ameritrade、

Schwab、

E*Trade,這類帳戶不必另外申請,但有特殊的設定方式。如果找不到官方的設定說明,最好直接問客服,因為有些服務可能會變動,過去的設定不保證未來也能用。

說明有時可能會提到轉帳授權書,這在退稅時並不需要,可以不用理會。

另一種則是

支票帳戶,支票帳戶本身需要申請,但如果已經有支票帳戶,則可以直接以該帳戶作為Direct Deposit的管道,不需要透過虛擬帳號。目前外國客戶可開立支票帳戶的有 Schwab、E*Trade

(TD Ameritrade 、Firstrade 於2014年先後中止)。

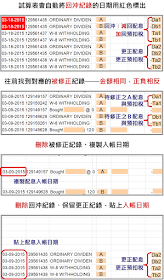

接下來以

TD Ameritrade 的Direct Deposit為例,示範 1040NR 要退稅入戶的填寫方式。

請注意 !! 下載的 PDF 檔必須用 Acrobat Reader 或其他功能齊全的軟體開啟,才能正常儲存表格內容,或是執行複製、貼上等編輯動作。

Routing number 欄位雖然看起來有 9 格,不過點進去的時候,全部格子會一起變白。也就是說,其實這是一個數字欄位,只是顯示方式設定為一個格子顯示一個數字而已。所以,輸入時不用管格子,直接連續輸入數字後,就會自動把數字放到每個格子裡。不要試圖用方向鍵或 ENTER 移動到下一個格子,那不會有反應的。

我個人比較推薦的方式其實是不要手打,而是直接複製設定說明的資料、直接貼上,這會比手打更不易出錯:

不過,有時不小心會複製到 Routing number 前面的空格,貼入就會變成:

此時可以重新複製貼上,或是用滑鼠或方向鍵移動游標以刪除第1格的空白,再回到最後1格填入被擠掉的數字。

Account number 也如法炮製即可 (其他券商填法可能不同):

支票帳戶設定方式各家都一樣。IRS 的 1040NR 填表說明也有附圖說明:

這種數字要小心辨認才不會出錯。Routing number 一定是九位數,但帳號長度則各家不同。我自己是在確認正確後,就把這些數字另外存檔,要用時就可以複製、貼上。