聲明:本人沒有法律會計相關背景,英文程度也不算好,以下內容僅僅根據網路爬文的片段理解寫成,無法保證內容的正確性。歡迎各方朋友交流指正,但相關稅務責任尚請自負。

2009~2017都沒有配息的DBC等DB系列ETF,在2018、2019年都有配息,而且狀況與一般配息不太相同。我在網友的交易紀錄中看到,Schwab 2018年不知何故只列出再投資的紀錄,但逆推的結果證實其視同一般配息,預扣30%稅並列入Income Code 06。而另一位網友提供IB的紀錄,顯示該筆配息被預扣37%稅並列入Income Code 27。而網友陸續提供的信息顯示,TD Ameritrade和Firstrade也是採取這個做法。到底哪一邊是正確的呢? NEC退稅又該如何處理?

其實兩邊可能都有其道理,但也都不完全正確。

無論如何,該筆配息都應屬於免稅收入 (Income Code 01

稅務資料

請注意,Ordinary Income 如果是 0,Income dividend 請照著填 0,不要自作主張把ROC加進去,Income dividend本來就沒有包括 ROC 在內。如果 Income dividend 和 Short Term Gains 都有數字,則:

- Income dividend = Ordinary Income - Short Term Gains

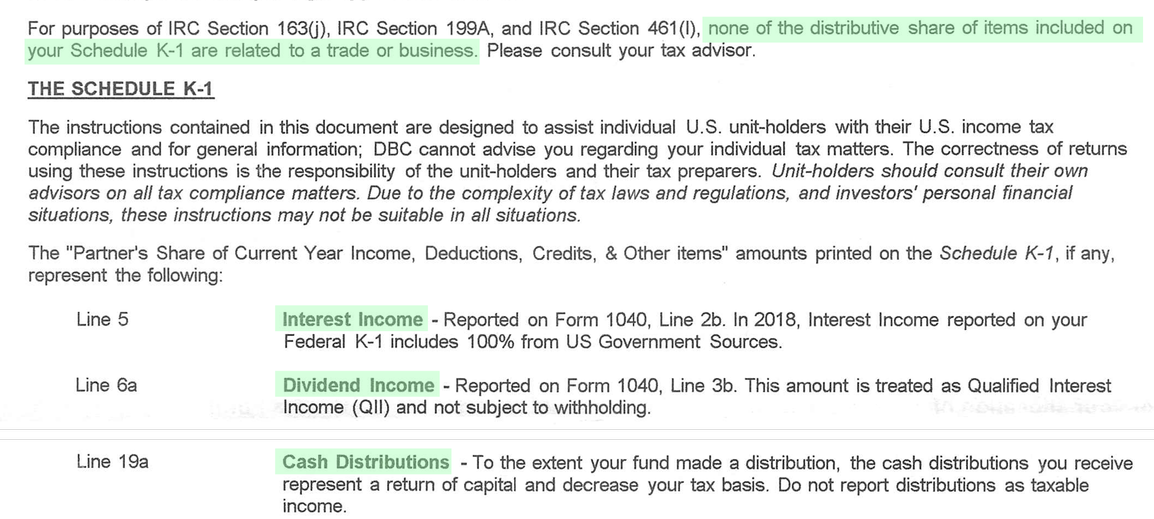

以DBC的Schedule K-1 instructions為例,裡面有說其收入均為NEC,且均為NRA免稅的利息收入。如果配息被預扣稅金,就可據以申報退稅。

若有ECI收入就會比較麻煩,要把Schedule K-1的各項收入填入1040NR第一頁的對應項目,按累進稅率課稅,另有可退稅的項目但比較複雜,所幸目前為止常見的ETF都沒有這樣的情形 (詳後文說明)。

Partnership/PTP的稅務特色

Invesco DB系列ETF是投資原物料期貨的ETF,由於法規的限制無法採用常見的開放式基金結構,於是基於稅務考量改採limited partnership (有限責任合夥企業) 結構。Partnership的稅務特色是不像一般公司必須申報聯邦所得稅,而是將其全部所得,透過K-1表格分配給各個合夥人,讓其各自併入個人所得申報,從而可以如同一般開放式基金一樣避免被雙重課稅。由於Partnership不是針對基金設計的架構,所以K-1表格內容遠比一般開放式基金配息的1099-DIV要複雜。和一般基金投資人僅就配息收入課稅不同,理論上來說,Partnership ETF不管有沒有現金配息,都需要根據K-1提供的所得內容申報所得稅 (想像投資人是要替一家公司申報所得稅,就可以理解其複雜性)。但實際上,ETF本身的收入來源相當單純,針對這類型的Partnership 稅法上特別定義為 Publicly Traded Partnerships (PTPs),而只要符合稅法的規定,NRA的所得稅申報可以被大幅簡化。

Income Code 27和37%預扣稅的由來

以Invesco DB系列ETF中的DBC為例,其基金公司網頁的 Qualified notic與發給持有人的Schedule K-1一開始的instructions (感謝網友分享) 提供的稅務資料顯示,DBC所有收入來源均不是與美國貿易或生意有關聯的收入(Not Effectively Connected Income,簡稱NECI或NEC收入),且均屬於NRA免稅的利息收入。按規定,如果沒有其他 ECI 收入或需報稅的理由 (如退稅),NRA股東可以不須為此報稅。而如果需要報稅,只需按一般NEC收入申報即可。不過,如果Partnership的收入是來自美國的業務,則需要按 ECI 收入申報,以累進稅率課稅。由於一般ECI並沒有預扣稅,如果外國投資人 (合夥人) 沒有報稅的話,IRS也很難追,所以從2018年開始,規定外國人分配到的Partnership收入必須預扣稅金 (Partnership Withholding),自然人稅率是37%。這顯然是考ECI的累進稅率訂定,和一般NEC的30%預扣稅不同。像 DBC 這類股份公開交易的PTPs,其配息就由券商對NRA投資人預扣稅金。

由於稅務屬性的差異,PTPs ECI 配息也和一般股息 Income Code 06 區分開來,定為 Income Code 27 (Publicly traded partnership distributions subject to IRC section 1446) ,預扣37%稅金,這也是大部分券商的作法。但是,發行DBC的基金公司明明在配息前都有發布 Qualified notice,也公告於基金公司網頁,說明其配息屬於NEC,則該筆配息就不應該用這個分類,也不該預扣37%稅金,所以 Schwab 預扣30%稅才是正確的作法,但1042-S分類為 Income Code 06 就有問題了,這個要接下去討論。(2023年1042-S增列了Income Code 58,用於券商無法確定PTPs的配息屬性,可以方便這部分退稅的計算與申請)

NRA 與 Schedule K-1

由於終究還是需要自行退稅,這就需要研究 Schedule K-1 的內容。比較難以直覺理解的是,Schedule K-1雖然具體列出了各種收入,但其實投資人並沒有真正拿到全部現金,因為那些收入是partnership的收入,其價值是反映在股東權益(股價),真正拿到手的現金只有其中的 Cash distribution的部分。NRA需要課稅的收入主要是利息和股息,按 DBC Schedule K-1 instructions 所述,前者均來自美國政府,後者均為QII,都是NEC收入,所以應可免除partnership預扣稅,且收入完全免稅。所以,這也是過去DBC沒有配息的時候,NRA可以完全忽視 Schedule K-1 的原因,一般也很少注意到有這個東西。

至於投資人實際上收到的 Cash distribution,DBC Schedule K-1 instructions 指示按ROC申報,他不屬於應稅收入直接計稅,而是在後續計算資本利得時扣除成本而增加資本利得的稅基。這指示是針對美國納稅人的,NRA資本利得免稅,所以ROC也等於免稅。但如前所述,DBC都收入屬於利息收入,那到底是該把配息重新分類為Income Code 01還是37? 如果按K-1表格的指示好像應該是37,但如果直接考慮收入屬性,好像應該是01。由於不影響實質計算結果,而配息資料顯示為ROC,且NEC退稅試算表的Income Code 01已經要處理多種利息來源,所以還是列入來源相對單純的ROC比較簡便。(2023/12的Qualified notice已有直接指示歸類於Income Code 01)

假如碰到PTPs真的出現 ECI 收入,其實也有免稅減稅條款。如果PTPs是 NRA 唯一的 ECI 來源,且每年低於$1000,也可以免稅。此外,PTPs的 ECI 收入目前也有 Qualified Business Income Deduction,可以在1040NR的第38行得到最高20%的扣除額 (詳1040NR instruction)。所以投入資本不是太大的個人,應該大多可以退稅。

例外的情形是,如果有開融資戶或加入借券計畫的話,就可能因被借券而由券商另外以替代股息代替,此時收入屬性就改變而被列入Income Code 34,無法退稅。對此議題有興趣的話,這裡有進一步討論)。

至於甚麼情況、甚麼理由會有現金配息? Parternership和一般美國共同基金/ETF不同,其配息沒有特別的規定。按公開說明書所述,DBC配息由管理方全權裁決,一般不會為其資本利得發放配息,但如果其債券等利息收入超過基金實際和預期的費用時,才會考慮配息。

另外提醒一下,MLP (Master Limited Partnership) 企業也是一種Partnership,如果該企業有股票上市公開交易,則同樣屬於PTP。但是MLP ETF本身則並非Partnership的結構,不要弄混了。

TD Ameritrade和Firstrade NEC退稅試算表

目前NEC退稅試算表無法正確辨識處理DBC配息,需要先手動修改配息列表:

- 選取配息列表預扣稅部分,可以先選取第一筆配息的預扣稅格子,兩券商分別為U2 / V2,再用Control-↓選取全部資料

- 【複製 (Control-C)】,然後在原地 【僅貼上值 (Control-Shift-V)】

- 搜尋DBC,從CSV中找到其配息資料:

- TD Ameritrade 可以直接找到配息金額和預扣稅,注意確認是否【預扣稅=配息x37%】。

- Firstrade 的配息敘述如果含有【NON-RES TAX WITHHELD】表示配息金額已經扣除預扣稅,此時【配息金額=Amount / 0.63】【預扣稅=Amount x 37% / 0.63】,若無此字樣,應可直接取得配息金額和預扣稅,注意確認是否【預扣稅=配息x37%】。有網友反映CSV檔此一數值被誤植,其實如果只有DBC一筆的話,也可以直接從Income Code 27的Gross Income取得配息金額和預扣稅。

- 找到配息列表末端下一行的空白部分,在此填入DBC的配息資料,其中【分組排序】欄位填入【1】(兩券商分別為 Q欄 / R欄)

- 將 Income Code 27 的稅前收入填入或加入 Income Code 37 的空格。此時如果沒有其他錯誤,則各種收入和總預扣稅的應該是相符的。雖然如此,由於這筆收入不在試算表的原來的計算範圍內,所以用來核對資料完整性的BE4 / BF4格子會出現此筆收入的落差,試算表仍會提示錯誤信息,可以忽略不管。

- Income Code 27*+ Code 37 (如果有的話) = ROC

- 表格後面加註:*DBC distribution on yyyy-mm-dd ($123.45) was ROC, but relassified as Income Code 27 and withheld 37% tax on 1042-S.

- Income Code 01 + Code 06 + Code 27*+ Code 37 = Dividend + QII + ROC + S/T CG

- 表格後面加註:*DBC distribution on yyyy-mm-dd ($123.45) was ROC, but relassified as Income Code 27 and withheld 37% tax.

- 其他再分類錯誤如果也能清楚說明的話,可以參考此範例,再加以整合。

最後,建議在說明免稅收入計算方式的 Note [3] 補上K-1表格的相關說明 (其各項收入均屬於免稅且未列入NEC表格,除ROC外也沒有列於此份報表),當然,這內容還是需要按個人實際 Schedule K-1 instructions 的內容作調整:

- According the Schedule K-1 instructions of DBC, none of items included are related to a trade or bussiness. Its cash distribution was a return of captial. The dividend income was qualified interest income, and interest income was 100% from US government source. They were all exempt for NRA and not reported on Schedule NEC. Except for cash distribution, other items were not included in this reclassification summary. (由網友提供的內容修改而成,特此致謝)

Schwab NEC退稅試算表

已推出更新版本,可自動調整註解。但交易紀錄部分仍須自行補齊。前面提到2018年DBC這筆配息只列出再投資的紀錄,缺了一般都會有的配息和預扣稅紀錄。這種情形必須先手動補齊相關交易紀錄:

- 複製兩筆再投資紀錄。

- 將Action欄位分別改為 Reinvest Dividend 和 NRA Tax Adj (其實只要有 Div 和 Tax 這兩個關鍵部分就行)

- 將Amount欄位分別改為【Amount / 0.7】【Amount x 30% / 0.7】

- 確認配息列表中出現DBC的配息紀錄

- Income Code 06* + Code 37 (如果有的話) = Total Dividend - QII

- 表格後面加註:*DBC distribution on yyyy-mm-dd ($123.45) was ROC, but relassified as Income Code 06 on 1042-S.

- Income Code 06 = Dividend - QII - ROC + ROC not reclassified on 1042-S*

- Income Code 37 = Dividend - QII - ROC + ROC not reclassified on 1042-S*

- 表格後面加註:*ROC not reclassified on 1042-S = DBC distribution on yyyy-mm-dd ($123.45)

DBC 的配息在 TD 被算在 2019 一月. 預扣37%稅.

回覆刪除謝了,所以如果有DBC的TD帳戶想用NEC退稅試算表,那就得要手動調整了

刪除另外,請問有收到K-1嗎? 方便提供參考一下嗎?

因為被算在 2019 年, 大概要明年才會拿到表格?

刪除我剛發現我之前看不懂就放一邊, 其實早就收到了 XD

刪除謝謝。其實2019年收到K-1才合理。因為美國人是2019年就要申報的啊。

刪除看完覺得可以安心的不要理他了。

【想走完百岳的克拉克】留下新意見:

刪除原來我也是早就收到K1了,之前完全不知道它的作用

回應:

看來各家券商都有按規定提供,裏頭也都有註明收入為NEC

最近在報18和19年的DBC,想手動修改稅務資料的部份,但Invesco的產品網頁怎麼也找不到QII, ROC, Foreign source的相關資料。可以請Rib大指點迷津一下嗎?謝謝

回覆刪除進去DBC頁面後,有一列分頁標籤:【Overview Performance ....】,點擊其中的 【Distributions】就可以看到ROC。以該ETF屬性,沒有QII也沒有Foreign source收入。

刪除感謝Rib大幫忙!

刪除Rib大你好!TD中準備報表時因為DBC需要特別說明,又跳出以下公式:

刪除- Tax Repaid = (ROC + QII + S/T CG) x 30% - ([Tax Withheld] - [Partially Repaid])

(round-off errors existed)

- Tax Withheld Not Repaid (partiallly) = [Tax Withheld] - [Tax Repaid]

- Exempt Income not repaid (XX Not Repaid) [5] = [Exempt Income] - ([Tax With.] - [Partially Repaid]) / 30%

我百思不得其解這些公式的組成和目的。是否我不需要列出這些公式,直接說明DBC的派息全屬於ROC,NRA應該全部免稅。所以TD用code 27所扣的37%預扣應該全部退還。這樣說明可以嗎?

其實說明只要邏輯能自圓其說就行,沒有非要怎麼說才行。

刪除這部分註解是在報表裡面的Tax Repaid是怎麼算出來的,其內容會隨狀況調整。由於公版目前仍沒有處理27的能力,而是直接放進ROC,所以就用這幾條解釋ROC裡面也有稅金沒有退還的部分,也是在解釋該註解中的表格。

如果手動編輯,當然就不一定需要用這幾條算式,甚至註解中的表格也不一定需要,但可能還是要考慮怎麼解釋Tax Repaid的金額。例如Tax Repaid=(ROC+QII+S/T CG-PTP distribution) x 30%,看起來是比較容易了解。

不論算式怎麼改,文字的說明部分都可能要增加相關說明:券商將DBC配息歸類為27,扣37%稅金且未退稅,然根據其K-1表格所述,DBC收入均為NEC,而其現金配息均屬於ROC,屬於免稅收入。這一部分也可以在[2]或[3]有所說明,最後面1042-S核對的部分也要做相應的調整。

一直在猶豫要不要針對CODE 27改公版,有一部份也是因為沒想清楚說明的部分要怎麼自動處理。

的確,這部份真的挺複雜的,如果還要自動處理的話。TD是有將DBC的ROC算進Code 06(從逆推得出),但又沒有repaid這一部份,搞得有點頭昏眼花。之前是直接利用Rib大的表格驗算也從沒想到要了解試算表的架構。直到碰到DB系列才真的大開眼界這中間相關運算的複雜。也謝謝Rib大提供這個園地讓大家的經驗可以在這積累。

刪除等等,確認一下,所以TDA是把DBC配息放在Income code 06 ?? 預扣稅是30%還是37%? 可是我去年幫網友看的資料,TDA是放在Income code 27,預扣稅是37%,沒有退稅。

刪除應該是我誤會Code 06的定義:TD是把DBC掛在Code 27扣37%沒錯。但在報表中驗算Code 06=Dividend-QII-ROC的時候,在有DBC派息的情況下,應該會變成Code 06=Dividend-QII-ROC(非DBC的部份)-PTP distribution(Code 27的部份)

回覆刪除可能寫成Dividend-QII-ROC(including DBC's distribution)比較好理解

刪除有再檢討你抱怨看不懂的Tax Repaid算式,其實裏頭關於XXX Not Repaid的說明和顯示狀態也有錯誤,剛剛更新到v4.26,除了修正錯誤,也希望新的說明有比較清楚

刪除感謝Rib大都來不及了,我沒有在抱怨啊。剛好也藉這個機會了解自己稅務的概況,Rib大還要同時兼顧不同人的需求,那才是無私的貢獻

刪除呃,只是用語上的差異,把那兩個字去掉也OK啦。

刪除也談不上甚麼無私,覺得有意思才做,就想猜謎遊戲一樣。話說,改這個的過程,又有些新的點子,或許可以比較簡單的解決DBC問題。過幾天,說不定就會有公版問世。

REI,沒有填1042-S,完全看不出啥問題。

回覆刪除RIB大

回覆刪除已經填好1042-S,BO欄25列WIP要填入0.63嗎?

還缺預扣稅和稅金退還總和沒填。WIP沒什麼需要填的啊?不知道你的意思

刪除你確定code 37沒錯嗎?那個數字兜不起來,如果真的沒錯,那就要核對WIP和DBC的CSV和對帳單是否相符了。

刪除RIB大

回覆刪除真是不好意思,去年做過今年幾乎忘光了,忘東忘西的,麻煩您在看一 下,

DBC的部分就做的很好啊,其實這個比較難。

刪除有個小地方不知道自己以前有沒有改到,未退稅列表中,DBC預扣稅是錯的,請手動修正。這一點我再想想有沒有辦法,剛剛有些靈感,但要明天才能驗證。

code 37是不是code 27+code 37=25+19=44

回覆刪除這就對了。這和電器故障,先看有沒有插電一樣。

刪除謝謝RIB大,自己摸索了老半天就是不知道問題出在哪裡

回覆刪除Tantan留下新意見:

回覆刪除RIB大

看了好幾遍,實在不知道怎麼改,如果code1+6+37是一樣的,用像黃哲瑋先生的說明嗎?

回覆:

參考啦,最好是能搞清楚來龍去脈,至少自己要看懂自己的說明。

不然就等一下,我可能找到簡單的公版改法,近期會發布。

1. 劃藍底的部分是針對本來的範本,後來討論之後需額外做修改的地方。一是想跟您確認我們的認知是否有落差(有時候文字溝通難免),二是想問說最後的附註:”reclassified“ as Income Code 27,這個reclassified會不會造成誤會。

回覆刪除2. 劃紅底的部分是我自己手動算之後更新上去的,也想請您確認是否合理。這個數字是我用reclassified之後的ROC + QII + S/T CG,減去[5]列出所有被漏算的ROC, QII, 最後再乘以30%的數字。意思應該是要推算這些summary的結果跟1042S的結果是能相符合的。

3. 最後想請問一個應該很基本的問題:請問XX.NP是什麼意思?謝謝

昨晚疏忽沒看到這筆留言,答覆有些文不對題。

刪除1.確實不該是reclassified, 公版已改為classified, reported應該也行

2.有PTP之後比較麻煩,因為稅率並非均一的30%,所以用30%恐怕不成立,新版已經改掉,詳見下面另外的答覆,新版有更詳細的Tax Repaid核對說明

3.只是把Not Repaid縮一下節省空間,不過好像其實應該是NR? 我也覺得有些妨礙理解,所以地方夠的地方還是用Not Repaid,不過或許都不該胡亂用這種縮寫

謝謝RIB大,等你的公版

回覆刪除吳哲瑋 留下新意見:

回覆刪除附上2018年的TD試算表,想請您看一下、並再討論一下編輯報表的內容

答覆:

我猜你是要說那個稅金退還部分的說明,我後來也發現了,原來的路線走不通,因為稅率不一。後來想到可以用比較文字敘述的方式(v4.26以後):Tax Repaid = Tax Withheld on (ROC + QII + S/T CG+ Adj S&L/T CG) - ([Tax Withheld NP])

事實上也是用這個思路解決DBC未退稅金額的計算問題,從而打開不必大修改就可完成公版的可能性。或許你可以直接試試剛出來的測試版,DBC自動處理,從配息列表到報表調整都可以做到了:

https://docs.google.com/spreadsheets/d/110uWe--uNDk9ElDw6KRKfGKjvljL98tKcELmZNgpkdM

這個版本完成度應該OK了,預計明天和FT版一起放出。至於Schwab,由於狀況不同,改起來較麻煩,而且他需要手動的地方相對也少,花大功夫解決小問題不太划算,可能會考慮採取FT那種含糊核對法,修改成果較能廣泛運用。

Rib大,我順手拿了我的資料在這版本上驗算了一下,基本上應該可以完整的表達。雖然還是有幾個我認為可能會混淆的地方:

刪除1. Tax Repaid = Tax Withheld on (ROC + QII + S/T CG) - ([Tax Withheld NP])

這個式子中,在TD的定義事實上DBC是沒有課ROC的稅,而是全歸類到PTP,所以這條公式會有兩種解讀

a. 照TD的定義,ROC=0,Tax Withheld NP=0,但因為上方的Reclassification Summary有DBC產生的ROC,所以可能會產生混淆

b. 如果照重新分類DBC的稅歸到ROC,ROC=DBC's ROC, Tax Withheld NP=Tax Withheld on DBC's ROC,但這又跟TD的邏輯不同,事實上TD是課了DBC的PTP稅而沒有在ROC中下手

雖然我提出這個疑問,但我也沒有更好的解決方法,只能多加說明

2. 另外一個是最下方的Reclass和1042S的比較需要列上Code 27的值嗎?

1. 所以我把DBC是PTP且預扣37%的稅寫在這條的前面,也就是說,雖然分類是ROC,但該項的預扣稅是37%。我是覺得這樣就可以了,這次輪到你的說明讓我混亂了。其實ROC是有預扣稅,只是TD有Repaid,這裡Withheld都是指帳目上的,也就是前面配息列表中的Withhold Tax。不要和最後報稅時扣除Repaid的預扣稅搞混。在1042-S上就是Federal Tax Withheld和Total withholding Credit的區別 (以前TD也是混用,2018才改清楚)

刪除2.要啊,不然ROC要怎麼核對?

聽Rib大講完就理解了。之前我的結是卡在PTP就是PTP要預扣37%,ROC是ROC就應該要預扣30%,所以一直轉不出來。Rib大把這筆PTP當成要扣37%的ROC,那這些說明就講得通了

刪除這個版本改起來可以適用了,我得去找找試算表的函數才能完全理解,謝謝RIB大

回覆刪除今晚或這幾天完成的更新文會稍微記錄試算表的修改邏輯,到時可以參考。

刪除請問TD的RECLASS中Federal tax withheld = Total Tax Withheld - Tax Repaid 是0耶!為何如此啊?

回覆刪除兩個可能:1.你沒有投資任何有國外來源收入的標的,或2.某步驟或試算表出錯

刪除前者的話,TD已經把可以退的都退給你了,後者的話需要你留下試算表連結,我幫你看看